事業用宅地について | 浜松相続税あんしん相談室

特例の概要

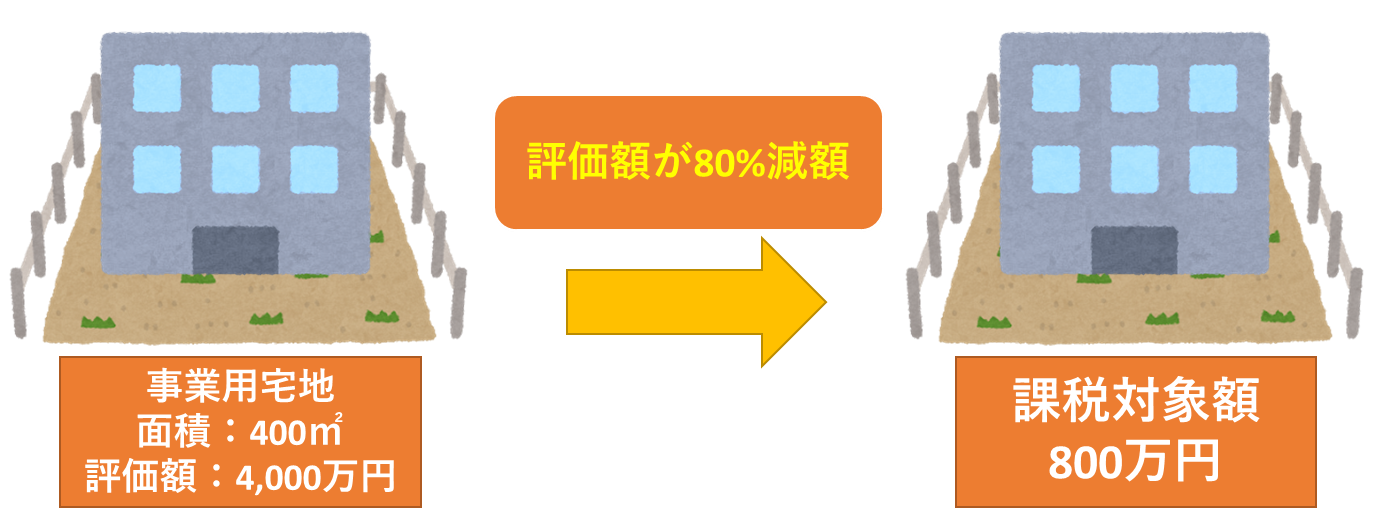

相続・遺贈によって得た事業用宅地は、最大400㎡(限度面積)まで減額できる制度です。

減額割合は80%です。

例えば、事業用宅地の面積が400㎡、評価額が4,000万円の土地の場合、相続税の課税対象額が80%減額され、800万円となります。

「事業用」とは、一般的に事業所得や雑所得を生ずる事業、つまり個人事業主として確定申告を行っている事業です。

※ただし、不動産貸付業・駐車場業・自転車駐車場業は含みません。

亡くなった方(被相続人)が法人の役員で、その法人に土地を貸し付けていた場合には、「特定同族会社事業用宅地等」に該当します。

特例を受けるための要件

特例を受けるための要件は、その宅地等がどのように使われていて、誰がそれを取得するかによって変わってきます。

1.特定事業用宅地等

(1) 被相続人の事業の用に供されていた宅地等

| 事業承継要件 | ・被相続人の事業を相続税の申告期限までに引き継ぐこと ・申告期限までその事業を営んでいること |

|---|---|

| 保有継続要件 | ・その宅地等を相続税の申告期限まで保有していること |

(2) 被相続人と生計を一にしていた被相続人の親族の事業の用に供されていた宅地等

| 事業承継要件 | ・相続税の申告期限まで、その宅地等で事業を営んでいること |

|---|---|

| 保有継続要件 | ・その宅地等を相続税の申告期限まで保有していること |

2. 特定同族会社事業用宅地等

| 持株割合要件 | ・相続開始の直前において被相続人及び被相続人の親族等がその法人の発行済株式の総数 または出資の総額の50%超を有していること |

|---|---|

| 法人役員要件 | ・相続税の申告期限においてその法人の役員であること |

| 保有継続要件 | ・その宅地等を相続税の申告期限まで保有していること |

※生計を一にする親族とは

「生計を一にする」(国税庁HPより)

日常の生活の資を共にすることをいいます。

会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、

① 生活費、学資金又は療養費などを常に送金しているとき

② 日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているとき

は、「生計を一にする」のもとして取り扱われます。

つまり、「生計を一にする親族」とは、簡単に言えば「家計の財布が一つの親族」であるということです。

この「生計一」の定義は、相続税の関連法や通達に規定されているものではなく、所得税の通達に規定されているものを借用しています。

| 所得税法基本通達2-47(生計を一にするの意義) 法に規定する「生計を一にする」とは、必ずしも同一の家屋に起居していることをいうものではないから、次のような場合には、それぞれ次による (1) 勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、 (2) 親族が同一の家屋に起居してしる場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとする。 |

|---|

上記(2)にある「明らかに互いに独立した生活」とは、実務上は次の項目を総合的に勘案して判断します。

・住民票の世帯が別になっている

・建物の所有者と居住している人が別の場合には家賃で精算している

・食費を別に管理し、食事は別でとっている

・水道光熱費は各々支払っている

・資産や収入を独自に管理、処分している

・その他対外的に世帯を別にしていることが明らかにされている

確実に適用を受けるためにも無料相談をご活用ください!

小規模宅地等の特例は、被相続人だけでなく被相続人と生計を一にしていた親族が使っていた宅地等を相続した場合にも適用できる制度です。

小規模宅地等の特例は、被相続人だけでなく被相続人と生計を一にしていた親族が使っていた宅地等を相続した場合にも適用できる制度です。

要件も様々ですし、生計一の判断も難しいケースがよくみられます。

自分では小規模宅地等の特例が適用できると判断して申告しても、税務調査で否認を受ける場合があります。

確実に適用を受けるためにも、相続税専門の税理士に相談することをお薦めします。

当事務所の相続税に関するサポート内容

当事務所では、お客様のご要望に応じてサービスを選択していただけます。

もちろん、下記に該当しない場合でも柔軟に対応しますので、お気軽にご相談ください。

※ご希望のプランについて、下記をクリックしてご確認ください。

|

|

|

相続税申告に関する無料相談実施中!

相続税申告や相続手続きなど相続に関わるご相談は当事務所にお任せ下さい。

当事務所の相続の専門家が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは0120-006-306になります。

お気軽にご相談ください。